住宅ローンの「固定金利」と「変動金利」、どちらがいいの?

目次

「住宅ローン」は実はそんなに難しくない!

マイホームの購入を検討する時期は人それぞれだと思います。今までは漠然と考えていたけれど、「家族が増えた」、「転勤が決まった」ということをきっかけに真剣に検討し始める方が多いのではないでしょうか。住宅を購入するとなると、まず頭に浮かぶのがお金のこと、つまり「住宅ローン」だと思いますが、金利や返済期間など、難しそうに感じていませんか?

ご自身に適切な住宅ローンを選んでいただくためにも、ここでは住宅ローンの金利のタイプと特徴、メリット・デメリットを詳しく説明します。そんなに難しくないことがわかっていただけると思います!

住宅ローンの3つの金利タイプ

住宅ローンの金利には「全期間固定金利型」、「変動金利型」、「固定金利選択型」の3つのタイプがあります。

それぞれにメリット、デメリットがあるので、ひとつずつ見ていきましょう。

タイプ1. 全期間固定金利型

| 特徴 | ●借入時の金利が返済期間を通して変わらない ●段階金利型の場合も、借入時に上昇後の金利が事前に決められている |

| メリット | ●返済額が変わらないので家計管理しやすく、将来のライフプランが立てやすい ●将来市場金利が上がっても金利は借入時のまま |

| デメリット | ●金利が高めに設定されている ●将来金利が下がった場合、返済額の面で損してしまう |

このローンは「返済終了まで金利が変わらない」ところが最大の特徴であり、大きなメリットでもあります。毎月の返済額は変わらないのでマネープランが立てやすいですが、デメリットもあります。金利が下がったとしても、残念なことにその恩恵を受けることはできません。

タイプ2. 変動金利型

| 特徴 | ●1年に2回金利が見直される ●5年に1回、返済額が変更される |

| メリット | ●他の金利タイプよりも金利が低い ●低金利が続けば得 |

| デメリット | ●未払利息が発生するリスクがある |

市場金利に合わせて金利が変動していくので、金利が下がれば返済額が減少していく変わりに、金利が上昇すれば返済額は増えてしまいます。「金利が上昇した場合、返済額が際限なく増えてしまうの?」と不安になるかもしれませんが、見直し後の返済金額は変更前の1.25倍と上限が定められていますので、それはありません。ただし、限度を超えた分の利息がなくなるわけではなく、「未払利息」が生じるケースがあるので注意が必要です。

タイプ3. 固定金利選択型

| 特徴 | ●借入当初の一定期間を固定金利にし、一定期間後は固定金利または変動金利を選択できる |

| メリット | ●固定金利期間が短ければ短いほど金利が低くなる ●期間終了ごとに金利タイプを選び、住宅ローンを見直すことができる |

| デメリット | ●固定期間終了後に大幅な金利上昇があれば、返済額が増えてしまう |

はじめの一定期間の金利を固定し、それ以降の金利タイプを変動型か固定金利型に選びなおすことができる金利タイプです。返済額が一定で家計管理がしやすくなるという「全期間固定金利型」のいいところと、期間終了時に金利が下がっていれば返済額が減るという「変動金利型」のいいところを併せ持っていますが、金利が上昇していた場合、返済額が増えてしまうリスクもあります。

住宅ローン利用者の傾向は?

最近は経済も不安定で先行きが見えない状況といっても、新しい家族の誕生や引っ越しなどのタイミングでマイホームの購入を検討する方は多いです。現在は低金利が続いていますが、しばらくすれば上昇傾向に転じるのではないか、という分析もあり、全期間固定型の住宅ローンを使って住宅の購入を考えている人が増えているようです。

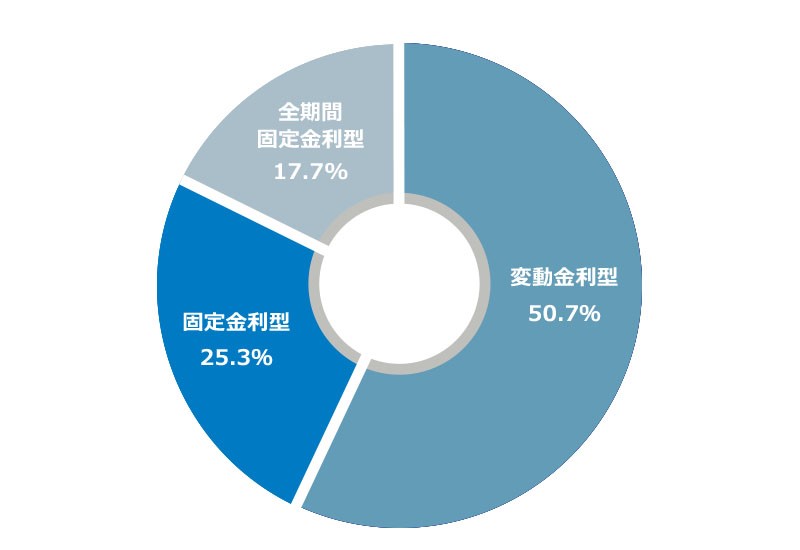

みんなが利用した金利タイプは?

2018年11月に住宅金融支援機構が実施した「民間住宅ローン利用実態調査」では、6割近くの人が「変動金利型」を利用している、という結果が出ています。先ほど説明したメリットでもお伝えしたとおり、低金利が続く時は返済額が減少する、というのがその理由のようです。

どの金利タイプが人気かは、その時の市場金利や社会の情勢にも大きく左右されます。

固定期間選択型の固定期間はどのくらい?

「固定金利選択型」は減りつつあるようですが、この金利を選択する人は、固定期間が長いほど金利が高く設定されているにもかかわらず、当初の固定期間を10年以上にする場合が多いようです。その理由を考えてみましょう。まず考えられるのが「全期間固定金利型に比べると金利が低いから」ということです。金利が低ければ返済額も減少するのでこれは大きな理由になるはずです。別の理由があるとすれば、「自分のライフプランをしっかり見据えているから」ではないでしょうか。お子さんがいて、「学費のことを考えて最初の内は返済額を一定にして家計を管理し、10数年以降の自分の退職金で一括返済する」としっかり考えている人はこの金利タイプが最も適切だと判断すると思います。

自分に合った金利タイプを選ぶポイントとは

ここでは、今まで紹介してきた金利タイプから自分に最も合うものを見つけるためのポイントをお話ししようと思います。

1. 自分が保有している資産状況を確認する

「変動金利型」を選んだ場合、金利が上昇すれば返済額が増加するリスクがあります。上限は1.25倍と定められているものの金額には大きな差がでます。その時に返済に対応できるだけの資産があれば安心ですよね。金利タイプを選択する際は、まず貯金、株、不動産など、自分が保有している資産を確認しましょう。

2. 返済負担率を考慮する

次に「返済負担率」を考えましょう。多くの金融機関が返済負担率を35%以内で設定しており、年収×35%が借入可能額となります。年収600万円の場合に当てはめると、600×35%で210万が借入可能額となり、月々の支払額は最大17.5万円となります。この額を長期にわたって払い続けられるかどうかが重要になってきます。

さらに、住宅ローン以外にもローンを組んでいた場合は審査が通らないことがあります。車のローンなどを組んでいた場合、それも含めて35%以内にしなければなりません。

3. 借入期間と借入額を確認

今後のライフプランに不安がなく、収入も安定している人は、金利の変動に左右されずに一定の返済額をキープできる「全期間固定金利型」がおすすめです。借入期間が短く借入額も少ない人は、低金利のタイミングを狙って「変動金利型」を選択し、集中的に返済してしまえば少ない返済額で済ませることができます。借入期間と借入額、そして将来のライフプランを合わせて考え、最適な金利プランを選びましょう。

4. 金利をこまめにチェック

市場金利の動向を常にチェックし、それに合わせて対応ができる人は「変動金利型」がおすすめです。金利の変動に応じてプランを見直せば、返済額を大きく減らすことができます。ただ、リスクもあることだけは忘れないようにしてください。

5.将来のライフプラン

小さなお子さんがいるのであれば、長期の固定金利型が安心でしょう。金利上昇のリスクを避けられ、返済額が一定なので家計管理もしやすいからです。数十年後に退職金がでて大きな収入があることが分かっている場合は、当初は「固定期間選択型」を選んでおいて、期間終了後にまとまったお金で一括返済することも可能です。しかし、離婚やリストラといった想定外のことが起きる可能性も頭に入れておいたほうがいいかもしれません。実際、住宅ローンは自分だけでの問題ではなく、家族全員に関わることです。家族全員で協力して節約に励まなければならない時期がもしかしたらあるかもしれません。家を購入することが決まったら、一度家族で今後の家計やライフプランなどを話し合っておくことをおすすめします。

金利タイプを選ぶ際の注意点

金利タイプを選ぶ時には以下の点にも注意しましょう。

「金利が上がったら固定にしよう」は危険!

変動型と固定型のメリット、デメリットは今まで説明してきたとおりですが、それを理解した上で、両方のメリットだけを享受しようとして、「低金利の内は変動型にして、金利があがったら固定に変更しよう」と考える方がいます。しかし、それは非常に危険です。

「変動金利型」は借入後に金利が高くなると返済額が増加してしまいます。そのため、そもそも金利が低めに設定されています。対して、「固定金利型」は契約時から金利が変わらないので、借入側にとっては安心ですが、金利が上がった時のリスクは金融機関側が負うことになります。そのために金利が高めに設定されている上、市場金利に合わせて上昇しやすくなっています。これが何を意味するかというと、金利が上昇した時に、真っ先に「固定金利」が上がる傾向がある、ということなのです。

2018年以降、大手銀行の長期金利は上昇傾向にあります。「変動金利型」から乗り換えようとしたらすでに「固定金利型」は上がり切っていた、ということが起こり得るので、注意しなければなりません。

「5年ルール」と「125%ルール」のリスク

| 5年ルール | 金利が変動しても、5年間は返済額が変わらない |

| 125%ルール | 金利が上昇しても、返済者の負担を考慮して、従来の返済額の125%を上限とする |

金利の変動によって返済額が変わる「変動金利型」。ただし、返済額が際限なく増加するわけではなく、増加幅を抑えるためのルールが2つ設けられています。

ひとつ目は返済額を5年で見直す「5年ルール」、ふたつ目が返済額の増加の上限を1.25倍にする「125%ルール」です。このふたつのルールがあるので返済額が激増することはありませんが、返済総額は増えます。一体どういうこと?と思いますよね。実は、金利の変動によって内訳が変わっているのです。

返済額10に対して元金と利子の割合が8:2だとしてください。金利が倍になった場合、その内訳は元金と利子が6:4になります。利子が増えた分、元金が減っているのです。これだと、同じ金額を返済しても、元金が減っていかない状況になってしまいます。

「125%ルール」で抑えられた利子はどこへ行くのか?という問題もあります。本来130%にあげなければならないが、この行ールのせいで請求できない5%分は「未払利子」となって、繰り延べされていきます。これが、ローン返済の最後まで残ってしまうと、一括で支払わなければならなくなってしまいます。

費用を抑えて、理想の暮らしを手に入れる

先行きが不透明な状況で、マイホームを手に入れるのは厳しく感じるかもしれませんが、理想の家で自分らしい暮らしをおくることはけっして不可能ではありません。できるだけ費用を抑え、納得のいく家を購入するためには、常にアンテナを張って、選択肢を広げることが大切です。

中古住宅を購入してリノベーション

マイホーム=新築だと思っていませんか?今は中古物件をリノベーションして理想の住まいを手に入れる方が増えています。「マンションなら築25年以内、木造なら築20年以内という条件をクリアすれば、住宅ローンの減税が適用されますし、今は住宅本体にリノベーション工事費を一本化した「一体型住宅ローン」もあります。金利も一般的な住宅ローンと同じです。リノベーションなら、今の自分のライフスタイルや家族のライフステージに合わせてお家を作り替え、理想の暮らしを実現することができますよ。

自分に最適なプランで憧れのマイホームを

マイホームの購入は夢いっぱいで、このような間取りにしたい、このようなデザインを取り入れたい、と色々考えるのは楽しいことです。しかし、お金のことを考えると現実も見なければなりません。理想も実現し、費用を予算内に抑えるためには、ローンについて正しい知識を持ち、上手く利用することが大切です。

まとめ

1.金利は「固定型」「変動型」「選択型」の3タイプ

2.保有資産とその状況、将来のライフプランの確認を!

3.中古住宅をリノベーションするなら「一体型住宅ローン」もあり

マイホームの購入は新築だけではありません。中古物件をリノベーションして住みやすく作り替えるという選択肢もあります。フルでリノベーションするのか、一部をリノベーションするのかで費用に大きな差がでますし、物件本体の価格にリノベーション費用を組み込んだリノベーション(リフォーム)一体型住宅ローンもあります。上手く利用すればコストカットに繋がります。新築でも中古でもお家の購入は人生の大きな買い物です。自分に最も適した住宅ローンを利用して、賢く住まいを手にいれていただきたいです。

- 監修者

- 吉澤 理都

Chief

【保有資格】

・一級建築士

・監理技術者

・既存住宅状況調査技術者

〒120-0001 東京都足立区大谷田 4-1-20 1F

JR線・東京メトロ千代田線「北綾瀬駅」下車 徒歩7分

営業時間

10:00~18:00 / 定休:毎週日・月

※夏期休暇、年末年始休暇、ゴールデンウィークを除く

きめ細やかな視点で、お客様の生活に寄り添った提案を行います。

まずは気軽にお問い合わせください。

よろしくお願いします。