不動産投資の「利回り」とは?物件購入前に相場や注意点を確認しておこう

不動産投資に興味を持って色々と調べ始めている方は、「利回り」という言葉を聞いたことがあるのではないでしょうか。

不動産投資において、投資に対しての利益の割合を示す利回りは、とても重要なポイントです。

今回は、不動産投資における利回りの種類や相場、注意すべきことを解説していきます。「不動産投資を始めたいけれど、利回りについての知識がまだ浅い」方は、ぜひ参考にしてください。

目次

不動産投資における「利回り」とは?

不動産投資における利回りは「投資した金額に対してどのくらい利益が出るのか」、または「出た割合」を指します。

「%」表記で、「高い、低い」と表現される利回りですが、利回りが高いということは、年間の利益割合も高いということです。

一般的な資産運用では、利回りの高い方法を選べば良いのですが、不動産投資の利回りは一筋縄でいかないため、利回りへの理解を深めておく必要があります。

まずは、不動産投資の利回りの種類を確認していきましょう。

表面利回り

表面利回りとは、物件の取得価格に対して年間の家賃収入総額がどれくらいの割合になるのか、“収益性”を表す指標です。グロス利回りと呼ばれることもあります。

不動産会社の広告に掲載されている10%や15%といった数字のほとんどが、この表面利回りです。

計算式は、次の通りです。

「表面利回り=年間の満室家賃収入÷物件価格×100」

実質利回り

実質利回りは、年間の家賃収入から運営にかかわる諸経費を差し引いた数値です。

物件取得時の諸経費や年間の維持費などを考慮した収益率のため、表面利回りよりも実質利回りのほうが、より詳細に収益性を把握することができます。

計算方法は以下の通りです。

「実質利回り=(年間収入-諸経費)÷(物件価格+取得時の諸経費)×100」

想定利回り

想定利回りは、満室で稼働していることを想定で計算した利益率です。

一見表面利回りと変わりないように思いますが、空室がある場合でも満室と仮定して計算されるため、収益性を見極めるには不向きです。

計算方法は以下の通りです。

「想定利回り=満室時の想定年間賃料収入÷販売価格」

現行利回り

現行利回りは、実際に入居者がいて家賃収入がある分だけを計算して出した利益率のこと。

想定利回りとは違って空室の家賃収入は含めずに計算しているため、購入後に満室になれば、現行利回りを上回る可能性があります。

空室リスクを考慮しているため現実的ですが、経費は含めていないため、購入前に実質利回りを確認しておきましょう。

計算方法は以下の通りです。

「現行利回り=(実際の家賃収入÷物件価格)×100」

不動産投資の利回りの相場はどのくらい?

ここからは、地域別で区分マンションと一棟マンションそれぞれについて、表面利回りの平均相場をご紹介します。

| 地域 | 利回り【区分マンション】 | 利回り【一棟マンション】 |

| 全国 | 7.24% | 7.69% |

| 北海道 | 12.81% | 8.96% |

| 東北 | 12.98% | 10.94% |

| 首都圏 | 6.77% | 6.82% |

| 信州・北陸 | 14.89% | 11.30% |

| 東海 | 8.61% | 9.07% |

| 関西 | 7.38% | 8.45% |

| 中国・四国 | 12.43% | 10.97% |

| 九州・沖縄 | 9.96% | 9.07% |

出典:「収益物件市場動向マンスリーレポート」(2022年10月期)|不動産投資と収益物件の情報サイト 健美家 ( けんびや )

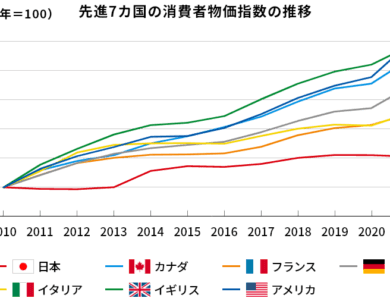

表を見ると、都心の物件は利回りが低く、都心から離れるほど利回りは高くなる傾向にあることがわかります。

地方の利回りが高いのは、都心よりも物件価格が安いことが大きな理由ですが、利回りだけにとらわれると不動産投資で失敗する可能性があります。

次項では、利回りの注意点について確認していきましょう。

不動産投資の利回りで注意すべきこと

前述のとおり、不動産投資において「利回り」は重要なポイントです。しかし、不動産投資では、利回りが高いという判断だけで物件を購入してしまうと、思わぬ失敗を招くことがあります。

不動産投資の利回りで注意すべきことについても、しっかりと理解しておきましょう。

利回りだけにとらわれない

投資物件を選ぶ際、利回りの高い物件を選んだ方が効率良く資産を増やせると思いがちですが、必ずしもそうとは限りません。もちろん、不動産投資を行うにあたって、利回りが資産を増やす重要なポイントであることは間違いないでしょう。

しかし、利回りにとらわれすぎて「〇%以上の物件でなければならない」という思い込みで物件を選んでしまうと、結果的に損をする可能性もあります。

不動産には資産としての価値や節税効果もあるため、利回りだけにとらわれず、さまざまな観点から考えて物件を選びましょう。

修繕積立金の値上げを考慮しておく

修繕積立金とは、建物の診断や修繕工事を行うために充てられる費用のことです。マンションの大規模修繕工事など、長期修繕計画に従って修繕を行うために、管理組合が月々積み立てていきます。

しかし修繕積立金は、毎年同額という訳ではありません。一般的には年数の経過によって値上げされていきます。また、修繕積立金が不足した場合も、値上がりや一時負担金の徴収といった可能性がある点に注意してください。

修繕積立金が高くなれば、「利回り」と「売却価格」は下がります。物件を購入する際には、修繕積立金が将来値上がりすることも考慮しておかなければなりません。

利回り以外に確認しておくこと

前項では利回りだけにとらわれないことを注意点として挙げましたが、実際にどのようなことに気をつければ良いのでしょうか。

物件の入居率

入居率は、物件の全戸数に対して、入居している部屋の割合を指します。不動産投資では、そもそも物件に入居者が入らないと月々の家賃が見込めないので、不動産投資の成功は入居率がカギになるとも言われています。

入居率の計算方法や表示方法は不動産会社によって異なるため、どの段階で空室をカウントしているのか判断できません。物件を見学する際には、必ずいつ時点の入居率なのかを確認してください。

売却が見込める物件であるか

不動産投資には、「インカムゲイン」と「キャピタルゲイン」という二つの仕組みがあります。インカムゲインとは、資産を保有することで得る利益のことで、物件の家賃収入を指します。キャピタルゲインとは、資産を売却することで得る利益のことです。

不動産価格の上昇が期待できない昨今の主流は、家賃収入であるインカムゲインですが、まとまった資金が必要になったときや、経営が難航した際には物件を売却するという選択も考えられるでしょう。

そのため物件を購入する際には、「いざというときに売却が見込める物件であるか」という点も重要なポイントとなってきます。

売却が見込める物件として、地価の高い立地を選ぶことは重要です。

需要が供給を上回っているエリアであれば、将来的に地価がさらに上昇し、大きな利益を得られる可能性があります。東京都心はもちろん、それ以外のエリアでも将来的に人口が増えると予測される場所などは狙い目です。

まとめ

不動産投資における利回りについて、相場や注意点を解説してきました。

不動産投資を行うにあたり、利回りは重要なポイントです。しかしながら、「利回りが高いからと言って安易に飛びつくのは危険」ということはご理解いただけたのではないでしょうか。

投資物件を選ぶ際には、利回り以外にも売却や空室リスクなどのさまざまな観点から物件を吟味することが必要です。

ファミリアライズでは、物件選びからリノベーションまでワンストップでサポートいたします。お客さまに損失が出ないよう、プロの目を持って物件選びをお手伝いします。

物件選定に迷いが生じた場合は、ぜひ弊社にご相談ください。