中古住宅リノベーションでにも適応!固定金利と変動金利の違い

住宅ローンを検討するとき、金利タイプの選択が最も重要です。

金利のタイプは主に3つあり、毎月の返済額や返済総額は、選んだ金利タイプによって大きく変わります。

この記事では、これから住宅ローンを検討する方のために固定金利と変動金利の違いを詳しく解説します。

あなたにはどちらの金利タイプが合っているのか、ぜひ参考にしてみてください。

目次

固定金利と変動金利の基本的な違い

住宅ローンの金利とは、借り入れたお金に対して支払う利息のことを指します。

住宅ローンでは、金利の種類によって毎月の返済額や返済総額が大きく異なるため、金利の選択は非常に重要です。 固定金利は、期間固定金利と全期間固定金利に分類され、金利が借入期間中一定で変動しない特徴があります。

対して、変動金利は市場金利の動きに応じて金利が変動します。

固定金利のメリット・デメリット

固定金利のメリットは、金利が上昇しても返済額が変わらず安定している点です。これにより、予定通りの返済計画が立てやすくなります。

デメリットとしては、金利が下がった場合でも返済額が減らないため、変動金利に比べてお得感が少なくなることがあげられます。

固定金利型

| 特徴 | ・借り入れ時の金利が返済終了まで変わらない ・段階金利型の場合も、借り入れ時に上昇後の金利が事前に決められている |

| メリット | ・返済額が毎月決まっており、計画が立てやすい ・借入時の金利が変化しないので、将来市場金利が上がっても安心 |

| デメリット | ・金利の設定が高い ・将来的に金利が下がった場合、恩恵をうけられない |

変動金利のメリット・デメリット

変動金利のメリットは、金利が低下すると返済額も減少し、お得になる可能性がある点です。

しかし、デメリットとしては、金利が上昇すると返済額も増加し、負担が大きくなるリスクがあることです。金利の変動による影響を受けやすいため、注意が必要です。

また、ローンの契約には「変動金利型」は5年ごとに返済額が変化するタイプ、「固定金利選択型」は一定期間ごとに金利の見直しがおこなわれるタイプがあります。

変動金利型

| 特徴 | ・1年に2回金利の見直しがある ・5年に1回、返済金額が変更される |

| メリット | ・他の金利タイプよりも、金利が低く設定されている ・低金利が続くと恩恵を受けられる |

| デメリット | ・未払利息が発生するリスクがある |

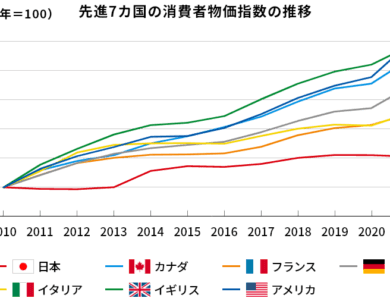

変動金利型は、市場金利に合わせて返済期間中でも定期的に金利が変動するの大きな特徴です。昨今のように低金利が長期にわたって続くと返済額が減少していくので、お得ともいえます。

しかし、金利が上昇すると返済額は増えていきます。また、大幅な市場変化があり金利が上昇した場合「未払利息」が発生するリスクがあります。

固定金利選択型

| 特徴 | ・借り入れ当初の一定期間を固定金利にし、一定期間後は固定金利または変動金利を選択可能 |

| メリット | ・固定金利期間が短ければ短いほど、低い金利になる ・期間終了ごとに、再度金利タイプを選択し、住宅ローンを見直すことができる |

| デメリット | ・固定期間終了後、大幅な金利上昇があれば、返済額が大きくなる |

固定金利選択型のメリットは、借り入れ当初の一定期間を固定金利にすることで、その期間中金利が上昇しても返済額が変わらないため、安定した返済計画を立てやすくなる点です。また、期間終了ごとに、再度金利タイプを選択し、住宅ローンを見直すことができるため、将来的な金利の見通しが立てやすいというメリットがあります。

一方、デメリットとしては、固定期間終了後、大幅な金利上昇があれば、返済額が大きくなる可能性がある点が挙げられます。また、固定期間中に金利が下がった場合、その恩恵を受けられないというデメリットもあります。

金利タイプ選択時の注意点

ここまで、3つの金利タイプを比較してきました。

では、実際に自分にあった金利プランはどのように選べばいいのでしょうか?

金利タイプを選ぶ際には、金利動向はもちろん、家族の状況、自分自身や家族のライフプランを考慮することが大切になってきます。ここでは選択時に確認しておきたい6つのポイントを確認しましょう。

1.現在と将来の資産状況を確認する

現時点での資産状況を把握することが重要です。資産には、不動産、投資、貯蓄、そして現金などがあります。資産を正確に把握することは、将来の財務計画を立てるために必要です。

ここで注目すべき点は、「金利が上昇した際に対応できるかどうか」です。

「変動金利型」は低金利の時には大きな恩恵を受けられますが、金利が上昇すると返済額が増加します。また、5年ごとに返済額を見直す際には、返済額が最大125%まで上がる可能性があります。

そのため、返済に対応するための資産がある場合は、「変動金利型」を選択することもおすすめです。反対に言えば、金利が上昇したときに支払いできる資産がない場合は変動金利では大きなリスクを負うことにもなるので慎重に検討しましょう。

2.家計全体の返済負担率を考える

次に考えるべきは「返済負担率」です。これは年収に対して年間の返済額がどの程度の割合かを示すもので、ほとんどの金融機関が住宅ローンの審査で注目する項目になります。多くの場合、この返済負担率を35%以内で設定しています。

例えば、年収が600万円であれば、年間返済額は210万円となり、月々の支払額は最大で17.5万円となります。計算してみると結構な額です。返済額から返済負担率(%)を求める場合は、「年間返済額 ÷ 年収 × 100」で計算できます。

住宅ローンの返済負担率が35%以下であっても、そのほかにマイカーローンなどの負債がある場合、審査が通らないことがあります。住宅ローン以外のローン返済を含めた「返済負担率」を35%に納める必要があります。

また、当初の返済負担率が大きい場合、金利が上昇した際35%を超える可能性があります。余裕のある返済計画を立てることが重要です。

3.借入期間と借入額を確認する

借入期間が短く、金額が少ない場合は、「変動金利型」を選択するのが得策です。

この場合、金利上昇の影響は少なくなります。低金利の今を狙って集中的に返済することもおすすめです。また、将来的に収入が減る可能性がある場合は、できるだけ借入期間を短くすることを検討しましょう。

逆に、ライフプランが安定しており、長期間にわたって返済するつもりの場合は、「全期間固定金利型」を選ぶことをおすすめします。この場合、金利の上下に一喜一憂する必要がなくなります。

4.金利の管理を自身でできるか

ここまでは実質的に資産についての話でしたが、ここからはあなた自身が返済していく話になります。市場金利の動向を頻繁にチェックし、フレキシブルに対応できる場合は、「変動金利型」が最適です。

返済額を大幅に減らすために、プランを都度見直すこともできます。住宅ローンも年々新商品が登場します。定期的に見直しして金利の管理を積極的に行っていく、または定期的に専門家へ見直しを依頼するなど、ローン契約後もしっかり情報を収集し、都度対応するように心がけましょう。

5.将来のライフプランをリアルに描く

「住宅ローンを組んで家を買う」ことは、人生の中でも大きなイベントです。

しかし、人生にはほかにもライフイベントはたくさんあります。 仕事だけでなく、結婚や出産、子どもの教育費用、老後の資金なども考慮すべき課題です。 「なんとなく」の計画では、思いがけない出費で返済が苦しくなることもあるやもしれません。よりリアルなシミュレーションが必要になってきます。そのうえで、金利のタイプを選んでいきましょう。

たとえば、これから出産を控えていたり小さなお子さんが要る場合は、金利上昇のリスクを避けられる長期の固定金利型が安心です。反対に、遺産相続や退職金などまとまった収入が見込める場合は「固定期間選択型」の期間修了をその時期に設定し、一括で返済してしまうのもよいアイディアです。

6.固定金利と変動金利の組み合わせ

また、金利タイプを一つに絞ることなく、固定金利と変動金利を組み合わせて利用する方法もあります。たとえば、住宅ローンの一部を固定金利で、残りの部分を変動金利で借り入れることで、金利リスクの分散が可能です。この方法で金利上昇時のリスクを緩和し、低金利時のメリットも享受できます。

このように、金利を選択する際には長期的な視野で返済計画を立てることが必要になってきます。 相談する金融機関もひとつに絞る必要はありません。完済まで余裕のある返済プランを選び、また返済期間中にも見直しが必要になってくることを忘れないでください。

理想の住まいを費用を抑えて手に入れるには?

理想の住まいを手に入れるには、一般的には相当の資金が必要です。そのために住宅ローンを組むのが一般的です。しかし、どの金利タイプにもそれぞれ一長一短があることを説明してきました。

ローンのリスクを少なくするには、金利タイプの選び方が重要ですが、さらに重要なのはそもそもの借入金額を抑えることです。つまり、住まいの購入費用を抑えるために「新築」以外の住宅も選択肢に入れるのをおすすめします。

中古住宅をリノベーションするという選択

理想の住宅はなにも新築である必要はありません。

立地や周辺環境の利便性を考えた結果、新築ではなく中古住宅をリノベーションして理想の住まいを手に入れる方が増えてきています。

「中古物件は住宅ローン減税の対象外では?」と心配される方もいらっしゃいますが、マンションであれば築25年以内、木造住宅であれば築20年以内であれば、住宅ローン減税が適用されます。

従来は、リノベーション工事費に利用できるリフォームローンを、住宅ローンとは別に契約する必要がありました。しかし、一体型住宅ローンを取り扱う金融機関が増えてきています。一体型住宅ローンは、住宅購入費と工事費をまとめて借り入れることができ、金利も一般的な住宅ローンと同様です。

まとめ

住宅ローンの金利タイプは、借り手の金利見通しや家族・ライフプランによって異なります。

金利タイプ選択では、固定金利と変動金利のメリットを検討し、リスク分散が必要であれば両方を組み合わせる方法もあります。金利タイプ選びには、自分の将来のライフプランを考慮して選ぶ必要があります。

また、無理のないローンを組んで理想の住まいを手に入れたいというかtあには、中古物件のリノベーションもおすすめです。中古物件は新築物件よりも条件が良い場合が多く、リノベーションできる場合は、新築物件よりもコストを抑えられます。ファミリーグループは、リノベーション物件、デザイン・施工の相談、一体型住宅ローンの紹介を行っています。お気軽にご相談ください。